- Bonify

- Wie wir helfen

- Bonität

SCHUFA & Boniversum Score bei bonify - die Unterschiede

Auskunfteien wie die SCHUFA und Creditreform Boniversum erstellen Bonitätsscores. Dafür sammeln sie verschiedene Daten über Verbraucher und berechnen daraus eine Einschätzung der Kreditwürdigkeit. Bei bonify zeigen wir dir kostenlos deinen SCHUFA-Score und die zugehörigen Daten an. Den Score von Boniversum kannst du dort nicht einsehen. Trotzdem lohnt sich ein Blick auf beide Auskunfteien. Denn ihre Scores können sich unterscheiden, da sie mit unterschiedlichen Daten und Berechnungsmodellen arbeiten. Hier erklären wir deshalb die wichtigsten Unterschiede zwischen dem SCHUFA-Score und dem Boniversum-Score und warum ein guter Score bei einer Auskunftei nicht automatisch bedeutet, dass auch der Score bei der anderen genauso hoch ist.

Zuletzt aktualisiert: 06.03.2026

Veröffentlicht am: 18.07.2023

Als bonify-Nutzer weißt du sicher, dass die SCHUFA nicht die einzige Auskunftei ist. Für viele Menschen ist die SCHUFA jedoch ein Synonym für alle Wirtschaftsauskunfteien. Dabei gibt es viele Auskunfteien in Deutschland, die im Prinzip ähnlich verfahren.

Sie sammeln Bonitätsdaten und berechnen Bonitätsscores. Ein solcher Score ist ein Wahrscheinlichkeitswert. Er gibt die Wahrscheinlichkeit eines Zahlungsausfalls an oder wie wahrscheinlich es ist, dass du deine Zahlungsverpflichtungen erfüllst. Der auffälligste Unterschied ist der Scorewert selbst.

ACHTUNG: Bei bonify siehst du nur den SCHUFA-Score. Den Score von Boniversum zeigen wir dir nicht mehr.

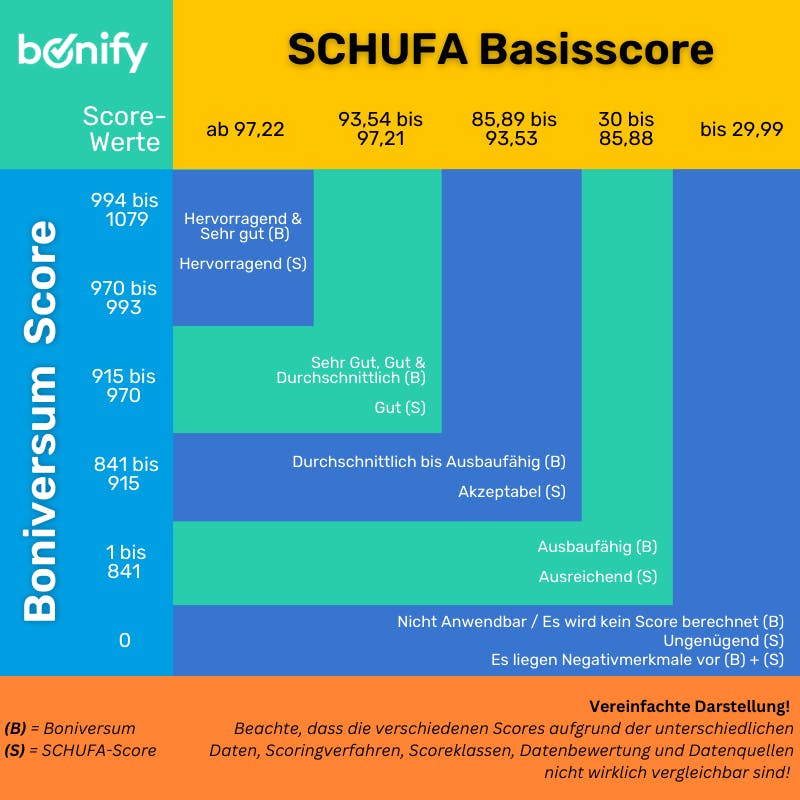

Die unterschiedlichen Scorewerte

Boniversum-Score

Der Score bei Boniversum ist der “Bonitätsindex” und wird auf einer Skala von 1 bis 1079 berechnet. Liegen bei dir negative Merkmale vor, dann wird kein Score berechnet.

Je höher der Scorewert, desto besser. Ein “guter Score” wäre zwischen 942 und 978 angesiedelt. Ein “sehr guter Score” zwischen 966 und 993. Es gibt sogar einen “hervorragenden Score” zwischen “994 und 1079”.

Es gilt, je höher dein Score, umso besser deine Bonität. Je näher dein Score an 1079, desto besser.

Achtung: Es gibt von Boniversum einen Bonitätsindex für Unternehmen. Dieser reicht von 100 bis 600. Dabei gilt allerdings, je geringer der Wert, desto besser der Score.

SCHUFA-Basisscore

Bei der SCHUFA gibt es keinen Score von 800. Die Skala des SCHUFA-Scores reicht von 0 bis 100 %. Auch hier gilt: je höher dein Score, desto besser deine Bonität. Je näher an 100, desto besser.

Der Score beschreibt deine Rückzahlungswahrscheinlichkeit recht einfach: Hast du einen SCHUFA-Score von 95 %, dann liegt die Wahrscheinlichkeit, dass du deinen Zahlungen nachkommen wirst, bei 95 %.

Dein Boniversum-Score im niedrigen 800er-Bereich aus dem Beispiel oben, wäre etwa ein SCHUFA-Score im Bereich um 70 %. Allerdings lassen sich diese Scores nicht so einfach vergleichen. Nur wenn beide Auskunfteien:

die gleichen Informationen hätten,

die gleichen Einflussfaktoren nutzen,

die gleichen Berechnungen durchführen und

die Informationen gleich gewichten würden,

dann könntest du die Scores auf diese Weise vergleichen. Natürlich ist das absolut nicht der Fall.

Die unterschiedlichen Scoreklassen

Bei Boniversum gibt es sechs und bei der SCHUFA fünf verschiedene Bezeichnungen für die Scorewerte. Diese werden dir ebenfalls im bonify-Account angezeigt.

Das sind die Scoreklassen. Sie unterscheiden sich in Bezeichnung und Anzahl. Klassen wie “ausbaufähig” oder “durchschnittlich” gibt es bei Boniversum, beim SCHUFA-Score heißt es “akzeptabel” und “ausreichend”.

Boniversum

SCHUFA

Boniversum

Hervorragend

SCHUFA

Hervorragend

Boniversum

Sehr Gut

SCHUFA

Gut

Boniversum

Gut

SCHUFA

Gut

Boniversum

Durchschnittlich

SCHUFA

Akzeptabel

Boniversum

Ausbaufähig

SCHUFA

Ausreichend

Boniversum

Nicht anwendbar

SCHUFA

Ungenügend

Namen der Scoreklassen

Diese Klassen bezeichnen bestimmte Scorewerte und Rückzahlungswahrscheinlichkeiten. Ein Boniversum-Scorewert von 800 aus dem Beispiel wäre in der Klasse “Ausbaufähig” mit einer Rückzahlungswahrscheinlichkeit von etwa 70 %. Ein entsprechender SCHUFA-Basisscore wäre in der Klasse “Ausreichend” angesiedelt.

Die Unterschiede bei der Datenherkunft

Ein großer Unterschied liegt bei den Daten, die für den Score verwendet werden. Schon die Anzahl der gespeicherten Informationen unterscheiden sich. Die SCHUFA hat 1,128 Milliarden gespeicherte Informationen zu knapp 68,7 Millionen Personen. Bei Boniversum gibt es ca. 162 Millionen gespeicherte Informationen zu 61 Millionen Personen.

Beide Auskunfteien speichern sowohl positive als auch negative Merkmale. Sie sammeln Daten und Informationen aus zwei Quellen:

aus öffentlichen Verzeichnissen, öffentlichen Quellen, Registern und Bekanntmachungen (z.b. Schuldnerverzeichnissen)

von ihren Vertragspartnern

Die SCHUFA hat fast 10.000 Vertragspartner, die Anzahl der Partner von Boniversum ist uns nicht bekannt, gemessen an den gespeicherten Informationen werden es vermutlich deutlich weniger sein.

Boniversum erhält zusätzlich Meldungen aus eigenen Mahn- und Inkassoverfahren. Das gibt es bei der SCHUFA nicht.

Es kann vorkommen, dass Vertragspartner mit beiden Auskunfteien arbeiten. Es kommt allerdings genauso vor, dass Unternehmen nur mit einer Auskunftei zusammenarbeiten. Das muss nicht immer die SCHUFA sein, so wird bei der bonify Mastercard zum Beispiel nur Boniversum abgefragt.

Die Unterschiede bei der Datenverwendung

Es gibt Gemeinsamkeiten und Unterschiede bei der Verwendung der Daten. Der Teufel liegt oft im Detail.

Beispiel: Sowohl die SCHUFA als auch Boniversum speichern die Ausgabe von Kreditkarten mit Kreditrahmen. Diese beeinflussen deinen Score, in beiden Fällen wirken Kreditkarten meist positiv. Bei der SCHUFA gelten allerdings mehr als zwei Kreditkarten statistisch eher als negativ. Bei Boniversum spielt die Anzahl keine Rolle. Lediglich abgelehnte Kreditkartenanträge wirken sich negativ aus.

Anderes Beispiel: Ein Immobilienkredit wirkt sich bei der SCHUFA besonders positiv aus, unter anderem weil zuvor eine ausführlich Kreditwürdigkeitsprüfung stattgefunden haben muss. Auch ist es statistisch so, dass Personen mit Immobilienkrediten eher zuverlässig bei ihren Zahlungen sind. Für Boniversum gilt hier - ein Immobilienkredit ist wie ein Ratenkredit. Eine Sonderstellung hat er hier nicht.

Und noch ein Beispiel: Positive Zahlungserfahrungen aus Mobilfunkverträgen speichert und verwendet die SCHUFA seit 2022 nicht mehr. Boniversum speichert diese Informationen noch immer, wenn eine Einwilligungsklausel vorliegt.

Es gibt viele weitere Unterschiede. Hinzu kommt, dass der exakte Einfluss eines Merkmals auf den Score nicht bekannt ist.

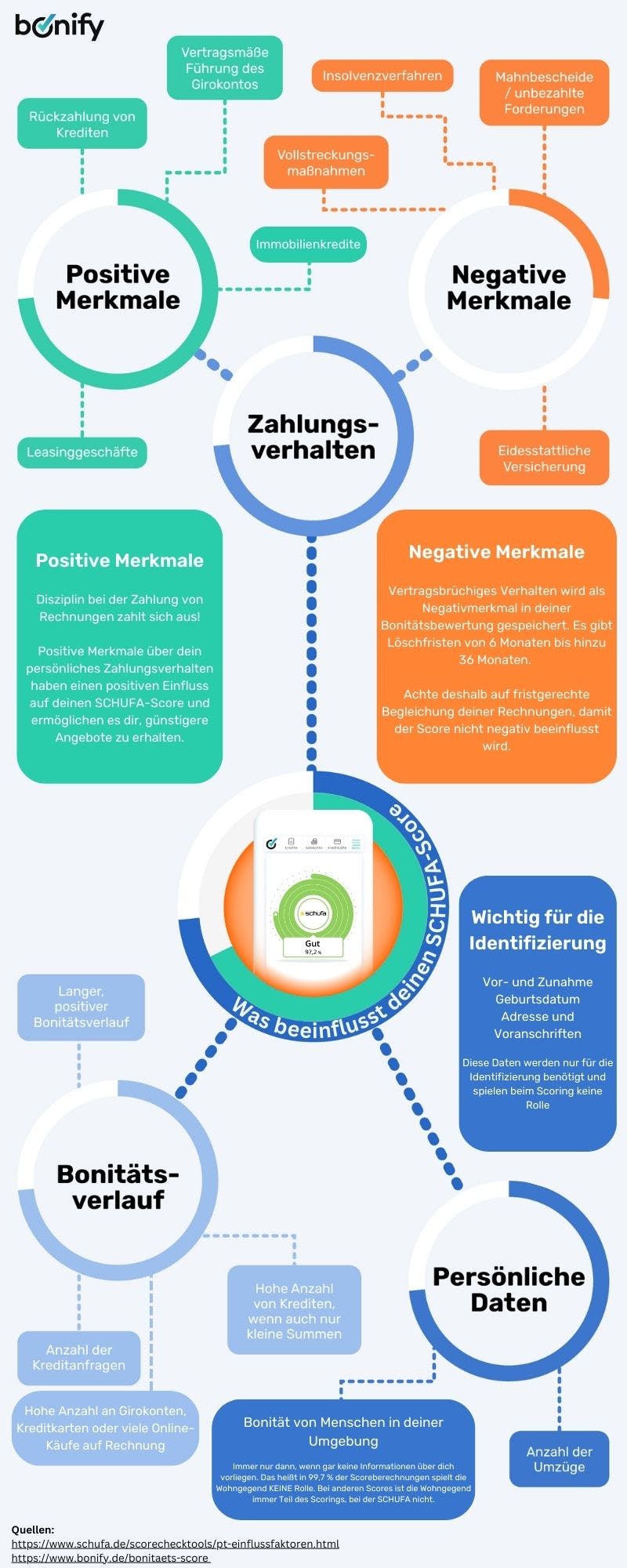

Die unterschiedlichen Einflussfaktoren bei den Scores

Neben dem Einfluss des Merkmals selbst unterscheiden sich auch die Einflussfaktoren beim Scoring der beiden Auskunfteien. Beide Auskunfteien speichern zum Beispiel folgende persönliche Daten:

Name, Adresse

Alter, Geschlecht

Werden diese Daten für das Scoring verwendet? Bei Boniversum ist dein unmittelbares Wohnumfeld immer Teil des Scorings. Hier ist die Frage: Sind in der Nachbarschaft überdurchschnittlich viele Personen wohnhaft, zu denen negative oder positive Zahlungsinformationen vorliegen? Das Ergebnis hat also immer einen Einfluss auf deinen Score, jedoch darf es keinesfalls einen Einfluss von mehr als 50 % am Ergebnis haben. Dieses Verfahren wird übrigens oft GEO-Scoring genannt.

Bei der SCHUFA werden diese Daten in den meisten Fällen nur für die Identifizierung verwendet. Aufgrund dieses besonderen Datenbestandes mit kreditrelevanten Informationen führt die SCHUFA standardmäßig kein GEO-Scoring durch. Deine Wohngegend spielt bei der SCHUFA also keine Rolle. Lediglich, wenn gar keine Informationen zu einer Person vorliegen, stellt sich die SCHUFA die gleiche Frage. Was bei der Datenmenge nur sehr selten vorkommt.

Infografiken zu Einflussfaktoren der verschiedenen Scores:

Welcher Score ist besser? Welche Auskunftei ist besser?

Einen besseren oder schlechteren Bonitätsscore gibt es hier nicht. Wir können die Frage beantworten, welcher deiner Scorewerte besser ist, das siehst du direkt im Dashboard. Die Gründe dafür können (wie oben erklärt) sehr unterschiedlich sein. Beim Score selbst sind für dich zwei Dinge wichtig:

ist der Score korrekt (oder die Daten, die für das Scoring verwendet wurden)

wird der Score verwendet oder abgefragt

Wenn du einen Vertrag abschließen möchtest, bei dem eine Bonitätsprüfung durchgeführt wird, dann ist die angefragte Auskunftei und deren Score für dich interessant. Das kann die SCHUFA sein, das kann Boniversum sein, es können auch beide sein oder eine andere Auskunftei.

Oft wird zuerst eine Auskunftei abgefragt und im Anschluss eine andere. Wenn du zum Beispiel einen Kredit beantragst, könnte der Kreditgeber zuerst Boniversum abfragen und Personen mit negativen Einträgen so herausfiltern. Die Kreditablehnung wäre dann kostengünstiger, als direkt die SCHUFA abzufragen. Die Auskunft der SCHUFA könnte dann später eingeholt werden.

Eine "bessere" Auskunftei gibt es auch nicht. Beide Partnerauskunfteien sammeln Daten, errechnen einen Score und schützen ihre Partner vor Zahlungsausfällen, indem sie helfen eine Entscheidung zu treffen. Am Ende entscheidet immer das Unternehmen, nicht dein Score.

Von diesem Vorgehen profitieren alle. Die Auskunftei, die so ihr Geld verdient, das Unternehmen, das vor Verlusten geschützt wird und wir alle. Das Risiko eines Zahlungsausfalls muss nicht auf alle umgelegt werden, so sind die Kredit- oder Vertragskonditionen für alle günstiger. Die Kreditvergabe ist generell unkomplizierter und das Kaufen auf Rechnung, oder Online-Shopping wird durch Kredit- und Bonitätsscoring überhaupt erst möglich.

Zuletzt aktualisiert: 06.03.2026

Veröffentlicht am: 06.03.2026