Die SCHUFA-Score-Tabellen und ihre Bedeutung

Verschiedene SCHUFA-Score-Tabellen findest du zum Beispiel in deiner Datenkopie (SCHUFA-Selbstauskunft). Dort handelt es sich um deine persönlichen SCHUFA-Branchenscores, die an Unternehmen übermittelt wurden. Sie helfen den Unternehmen bei der Einschätzung deiner Bonität. Ähnlich ist dein SCHUFA Basisscore. Er ist allerdings branchenübergreifend und hilft dir bei der Einschätzung deiner Bonität. Was das alles genau bedeutet, erfährst du hier.

Die SCHUFA-Score-Tabellen in deiner SCHUFA-Selbstauskunft geben an, welche Scorewerte die SCHUFA zuletzt an Unternehmen einer bestimmten Branche übermittelt hat. Denn der SCHUFA-Score ist nicht einfach ein Score. Es gibt verschiedene Branchenscores oder auch deinen SCHUFA-Basisscore.

Bei den Branchenscores in der Selbstauskunft findest du neben dem Scorewert auch eine Bezeichnung, eine Ratingstufe und eine Erfüllungswahrscheinlichkeit. Am Ende der Zeile steht auch noch eine Risikoeinschätzung.

Das klingt erstmal total kompliziert und richtig einfach ist Bonitätsscoring nicht. Aber hier erfährst du alles, was du über die Score-Tabellen der SCHUFA wissen musst und kannst deinen Score direkt ansehen - völlig kostenlos.

Hier geht es darum, was die verschiedenen Score-Tabellen bedeuten. Wenn du wissen möchtest, was den SCHUFA-Score so besonders macht und wie er berechnet wird, dann solltest du hier auch mal nachlesen: alles über den SCHUFA-Score.

Die SCHUFA-Score-Tabellen einfach erklärt

Kurz und knapp:

Die SCHUFA-Score-Tabellen geben dir eine Übersicht darüber, was dein SCHUFA-Score über deine Ausfallwahrscheinlichkeit oder Erfüllungswahrscheinlichkeit im Falle eines Geschäftsabschlusses aussagt.

Es gibt verschiedene Arten von SCHUFA-Score-Tabellen. Die SCHUFA-Basisscore-Tabelle zeigt dir, wie du deinen persönlichen SCHUFA-Score einordnen kannst. Dieser Score ist branchenübergreifend und für dich gedacht.

Darüber hinaus gibt es noch branchenspezifische SCHUFA-Score-Tabellen, die deine Bonität für Unternehmen anzeigen. Je nach Branche sind Risiken unterschiedlich. Kredite oder Mobilfunkvertrag? Da greifen verständlicherweise unterschiedliche Risikobewertungen.

Mithilfe deiner SCHUFA-Score-Tabellen kannst du einschätzen, ob du über eine gute Bonität verfügst und wie wahrscheinlich der Vertragsabschluss mit einem Unternehmen ist.

Wenn in deiner SCHUFA-Auskunft nur dein Basisscore steht, liegt das daran, dass die SCHUFA zuletzt keine Branchenscores übermittelt hat. Es hat keine Branche nach deiner Bonität gefragt.

Jetzt gehen wir ins SCHUFA-Score-Tabellen-Detail

Bonitätsscores, wie der SCHUFA-Score, helfen Unternehmen das geschäftliche Risiko bei einem Vertragsabschluss einzuschätzen. Sie drücken die Wahrscheinlichkeit eines Zahlungsausfalls des Vertragspartners aus. Oder besser: Sie drücken aus, wie wahrscheinlich es ist, dass du kommende Zahlungsverpflichtungen leisten kannst und wirst.

Banken, Versicherungen, Online-Shops und auch Handyanbieter greifen auf Score-Tabellen zurück, bevor sie dir einen Kredit, einen neuen Vertrag oder den Kauf auf Rechnung bewilligen.

Dein SCHUFA-Score wird von der SCHUFA, der bekanntesten Auskunftei in Deutschland, berechnet. Daneben gibt es noch andere große Auskunfteien, wie etwa Boniversum, Informa Solutions (arvato / Experian) und CRIF, die deinen Bonitätsscore berechnen. Von solchen Auskunfteien erhalten Unternehmen mit berechtigtem Interesse relevante Bonitätsinformationen über dich.

Berechtigtes Interesse ist ein Rechtsbegriff, der hier im Kontext von Bonität beschrieben wird. Mit dem Abschluss eines Handyvertrages gehst du im juristischen Sinne eine Geschäftsbeziehung mit einem Unternehmen ein. Der Anbieter des Vertrages möchte vor Abschluss einschätzen, ob du als potenzieller Geschäftspartner deinen Verpflichtungen nachkommen wirst.

Jede Auskunftei hat dabei verschiedene Branchen-Schwerpunkte und ermittelt ihre eigenen Score-Tabellen. Mit sogenannten Branchenscores werden zudem noch einmal auf individuelle Branchen und deren Bedürfnisse angepasste Score-Tabellen erstellt.

Die verschiedenen SCHUFA-Score-Tabellen

Die SCHUFA berechnet neben dem SCHUFA-Basisscore, der nur für dein Auge bestimmt ist und den du in deiner SCHUFA-Auskunft erfahren kannst, branchenspezifische Score-Tabellen für Banken, Online-Händler, Telekommunikationsanbieter, Versicherungen und Co.

Diese SCHUFA-Score-Tabellen sind auf die jeweiligen Bedürfnisse der Branchen angepasst.

Der SCHUFA-Basisscore

Forderst du eine Selbstauskunft bei der SCHUFA an, findest du in diesem SCHUFA-Dokument deinen persönlichen Basisscore. Dieser ist unabhängig von Unternehmen oder Branchen und dient nur dir selbst als Orientierung.

Der SCHUFA-Basisscore wird viermal im Jahr, also zu jedem Quartal, neu berechnet. Der Score ist branchenübergreifend und wirklich nur für dich, Unternehmen bekommen ihn nicht zu Gesicht.

Eine Selbstauskunft oder Datenkopie ist übrigens nur eine Möglichkeit, deinen SCHUFA-Score abfragen zu können. Bei bonify kannst du ihn direkt in der App oder im Web sehen. Alle deine SCHUFA-Einträge auch. In nur ein paar Minuten. Kein Witz!

Generell empfehlen wir dir, deinen Score und auch deine SCHUFA-Einträge zu kontrollieren. Ob mit bonify oder per Datenkopie. Es können sich überall Fehler einschleichen, auch in deiner SCHUFA-Akte. Das passiert natürlich äußerst selten, aber nicht gut, wenn es dich trifft.

Solltest du Fehler finden, kannst du diese der SCHUFA melden und löschen oder korrigieren lassen. Auch das kannst du direkt aus der bonify-App heraus tun.

Die SCHUFA-Basisscore-Tabelle

Die Scorewerte des Basisscores liegen zwischen 0 und 100 %. Es gilt: Je höher, desto besser. Dabei ist 100 % nicht zu erreichen, denn statistisch lässt sich ein Zahlungsausfall nie zu 100 % ausschließen.

Ein SCHUFA-Score von 97% bedeutet ganz einfach folgendes: Die Wahrscheinlichkeit, dass du den Vertrag erfüllen wirst, liegt bei 97%.

Diese Scorewerte werden in fünf Klassen eingeteilt:

Hervorragend

Gut

Akzeptabel

Ausreichend

Ungenügend

In der letzten Klasse sind automatisch all die Personen, zu denen offene Zahlungsausfälle vorliegen.

Hier nun die SCHUFA-Basisscore-Tabelle:

Scorewert

Scoreklasse

Bedeutung

Scorewert

ab 97,22 %

Scoreklasse

Hervorragend

Bedeutung

Personen dieser Klasse haben keine Zahlungsausfälle und Rechnungen immer pünktlich bezahlt. Auch haben sie bereits sehr lange Geschäftsbeziehungen (Girokonto, Kreditkarte, usw.).

Etwa 74,2 % aller Personen in Deutschland sind in dieser Klasse.

Scorewert

93,54 bis 97,21 %

Scoreklasse

Gut

Bedeutung

In dieser Klasse sind Personen, die Rechnungen in der Regel pünktlich bezahlen, aktiv am Wirtschaftsleben teilnehmen und bereits längere Geschäftsbeziehungen haben.

Etwa 12,6 % aller Personen in Deutschland haben diese Klasse.

Scorewert

85,89 bis 93,53 %

Scoreklasse

Akzeptabel

Bedeutung

Personen, die Rechnungen in der Regel zuverlässig bezahlen, allerdings kürzere Geschäftsbeziehungen haben, finden sich oft in dieser Klasse. In Ausnahmefällen kann es Zahlungsausfälle gegeben haben, offene Beträge wurden jedoch immer beglichen.

Etwa 3,5 % aller Personen in Deutschland befinden sich in dieser Klasse.

Scorewert

30,00 bis 85,88 %

Scoreklasse

Ausreichend

Bedeutung

In dieser Klasse sind Personen, deren eher kurzen Geschäftsbeziehungen noch nicht sehr aussagefähig sind. Es kann hier außerdem höhere finanzielle Belastungen geben (Ratenkredite, Käufe auf Rechnung). Ebenso kann es zu Zahlungsausfällen gekommen sein, offene Beträge wurden allerdings beglichen.

Etwa 0,8 % aller Personen in Deutschland sind in dieser Klasse.

Scorewert

bis 29,99 %

Scoreklasse

Ungenügend

Bedeutung

In dieser Klasse sind Personen mit Zahlungsausfällen, die nicht beglichen sind. Es wurden also Rechnungen nach mehrfacher Mahnung nicht bezahlt oder Insolvenzverfahren laufen (Personen mit negativen SCHUFA-Einträgen).

Aus dieser Klasse heraus führt nur ein Weg: die Bezahlung der offenen Forderungen.

Etwa 8,9 % aller Personen in Deutschland befinden sich in dieser Klasse.

Die SCHUFA-Basisscore-Tabelle

In der Selbstauskunft findest du auch eine Risikobewertung oder die "Gefahr eines Zahlungsausfalls". Auf den Basisscore angewendet, würde dein Risiko so aussehen:

Scorewert

Gefahr eines Zahlungsausfalls

Scoreklasse

Scorewert

>97,5%

Gefahr eines Zahlungsausfalls

Sehr geringes Risiko.

Scoreklasse

Hervorragend

Scorewert

95% - 97,5%

Gefahr eines Zahlungsausfalls

Geringes bis überschaubares Risiko.

Scoreklasse

Gut bis hervorragend.

Scorewert

90% - 95%

Gefahr eines Zahlungsausfalls

Zufriedenstellendes bis erhöhtes Risiko.

Scoreklasse

Akzeptabel bis gut.

Scorewert

80% - 90%

Gefahr eines Zahlungsausfalls

Deutlich erhöhtes bis hohes Risiko.

Scoreklasse

Ausreichend bis akzeptabel.

Scorewert

50% - 80%

Gefahr eines Zahlungsausfalls

Sehr hohes Risiko.

Scoreklasse

Ausreichend.

Scorewert

Unter 50 %

Gefahr eines Zahlungsausfalls

Sehr kritisch.

Scoreklasse

Ungenügend bis ausreichend.

Risikobewertung oder die Gefahr eines Zahlungsausfalls beim Basisscore

Durch die neuen Scoreklassen sind die Risikobewertungen nicht mehr wirklich anwendbar. So hat das höchste Risiko gleich zwei verschiedene Scoreklassen. Der Grund ist einfach: Der SCHUFA-Score bewertet kein Ausfallrisiko, sondern eine Zahlungswahrscheinlichkeit.

Die Branchenscores der SCHUFA

In deiner SCHUFA-Selbstauskunft siehst du eine Übersicht der in den letzten 12 Monaten übermittelten Wahrscheinlichkeitswerte. Natürlich nur, wenn Werte übermittelt wurden. Schaust du dir dann die Spalte „Bezeichnung“ an, fallen dir verschiedene Branchen auf. Was du siehst, sind verschiedene SCHUFA-Scores für unterschiedliche Branchen.

Auch bei den Branchenscores gilt: je höher der Scorewert, desto besser. Es gibt Unterschiede. Die Scorewerte der Branchenscores reichen von 0 bis 9.999. Zusätzlich gibt es Ratingstufen von A bis P (ohne J).

Wobei Ratingstufe A das geringste Risiko bedeutet und P das höchste Risiko. Bei den Ratingstufen N, O und P liegen Informationen zu Zahlungsausfällen oder aus öffentlichen Verzeichnissen vor.

Außerdem siehst du eine Risikoklasse. Nun kann es vorkommen, dass du bei zwei verschiedenen Branchenscores identische Scorewerte hast. Trotzdem wird das Risiko anders eingeschätzt. Das liegt daran, dass die Scoremodelle branchenspezifisch sind und auch abweichende Risikoklassen verwenden.

Im Folgenden stellen wir dir die SCHUFA-Score-Tabellen für Banken, Versandhändler und Telekommunikationsanbieter vor.

Der SCHUFA-Score für Banken: Der Score für deinen nächsten Kredit

Möchtest du einen Kredit bei einer Bank aufnehmen, wird diese deine Bonität einschätzen und zusätzlich bei einer Auskunftei überprüfen. Die Bank möchte abschätzen können, ob du in der Lage sein wirst, den Kredit abzubezahlen.

Die Bank prüft auch selbst deine finanzielle Situation. Hierzu bezieht sie weitere Faktoren in ihre Kalkulation mit ein, wie etwa dein Einkommen oder deinen Arbeitgeber. Daten, die die Auskunfteien nicht haben.

Es ist also nicht der SCHUFA-Score allein, der entscheidet. Vielmehr ist der Score eine Entscheidungshilfe für die Banken und Unternehmen.

Der SCHUFA-Score für Banken - keine offenen Negativmerkmale

Rating

Scorewert

Risikoquote in Prozent

Rating

A

Scorewert

9.863 – 9.999

Risikoquote in Prozent

0,80

Rating

B

Scorewert

9.772 – 9.862

Risikoquote in Prozent

1,64

Rating

C

Scorewert

9.709 – 9.771

Risikoquote in Prozent

2,47

Rating

D

Scorewert

9.623 – 9.708

Risikoquote in Prozent

3,10

Rating

E

Scorewert

9.495 – 9.622

Risikoquote in Prozent

4,38

Rating

F

Scorewert

9.282 – 9.494

Risikoquote in Prozent

6,21

Rating

G

Scorewert

8.774 – 9.281

Risikoquote in Prozent

9,50

Rating

H

Scorewert

8.006 – 8.773

Risikoquote in Prozent

16,74

Rating

I

Scorewert

7.187 – 8.005

Risikoquote in Prozent

25,97

Rating

K

Scorewert

6.391 – 7.186

Risikoquote in Prozent

32,56

Rating

L

Scorewert

4.928 – 6.390

Risikoquote in Prozent

41,77

Rating

M

Scorewert

1 – 4.927

Risikoquote in Prozent

60,45

Der SCHUFA-Score für Banken - keine offenen Negativmerkmale

Rating

Scorewert

Risikoquote in Prozent

Rating

N

Scorewert

4.112 – 9.999

Risikoquote in Prozent

48,47

Rating

O

Scorewert

1.107 – 4.111

Risikoquote in Prozent

77,57

Rating

P

Scorewert

1 – 1.106

Risikoquote in Prozent

96,08

Der SCHUFA-Score für Banken - mit offenen Negativmerkmalen

Quelle: SCHUFA.de

Die SCHUFA-Score-Tabelle für Online-Shops: dein SCHUFA-Score und der Kauf auf Rechnung

Wenn du online shoppst und die Bestellung mit dem Kauf auf Rechnung abschließen möchtest, prüft der Online-Shop deine Bonität. Dazu greifen die Versandhändler auf Score-Tabellen zu, die dank der Ratingstufen auf einen Blick darstellen, ob der Score für die Bewilligung eines Kaufs auf Rechnung für den Händler mit Risiken verbunden ist oder nicht.

Ist das Risiko zu groß, wird der Händler dir wahrscheinlich nur den Kauf per Vorkasse gestatten. Auch hier gilt, der Bonitätsscore ist eine Hilfe, die Entscheidung trifft nicht der Score, sondern das Unternehmen.

SCHUFA-Score-Tabelle Online-Shopping - keine offenen Negativmerkmale

Rating

Scorewert

Risikoquote in Prozent

Rating

A

Scorewert

9.974 – 9.999

Risikoquote in Prozent

0,14

Rating

B

Scorewert

9.952 – 9.973

Risikoquote in Prozent

0,35

Rating

C

Scorewert

9.937 – 9.951

Risikoquote in Prozent

0,53

Rating

D

Scorewert

9.918 – 9.936

Risikoquote in Prozent

0,66

Rating

E

Scorewert

9.886 – 9.917

Risikoquote in Prozent

0,86

Rating

F

Scorewert

9.825 – 9.885

Risikoquote in Prozent

1,22

Rating

G

Scorewert

9.647 – 9.824

Risikoquote in Prozent

2,34

Rating

H

Scorewert

9.437 – 9.646

Risikoquote in Prozent

5,30

Rating

I

Scorewert

9.279 – 9.436

Risikoquote in Prozent

7,73

Rating

K

Scorewert

9.006 – 9.278

Risikoquote in Prozent

10,26

Rating

L

Scorewert

8.078 – 9.005

Risikoquote in Prozent

15,81

Rating

M

Scorewert

1 – 8.077

Risikoquote in Prozent

35,94

SCHUFA-Score-Tabelle Online-Shopping - keine offenen Negativmerkmale

Rating

Scorewert

Risikoquote in Prozent

Rating

N

Scorewert

3.208 – 9.999

Risikoquote in Prozent

49,16

Rating

O

Scorewert

283 – 3.207

Risikoquote in Prozent

88,72

Rating

P

Scorewert

1 – 282

Risikoquote in Prozent

99,54

SCHUFA-Score-Tabelle Online-Shopping - mit offenen Negativmerkmale

Die SCHUFA-Score-Tabelle für Telekommunikationsunternehmen: dein SCHUFA-Score und dein Handy

Bonität und Handyvertrag hängen eng zusammen. Deine Bonität wird geprüft, wenn du ein neues Handy auf Raten kaufen oder einen Mobilfunk- oder DSL-Vertrag abschließen möchtest. Hast du ein hohes Rating in der SCHUFA-Score-Tabelle, wird der Vertrag aller Voraussicht nach zustande kommen.

Und auch hier entscheiden am Ende die Mobilfunkunternehmen, ob das Risiko zu hoch ist oder nicht. Der Score gibt hier eine Entscheidungshilfe.

SCHUFA-Score-Tabelle für Handyanbieter - keine offenen Negativmerkmale

Rating

Scorewert

Risikoquote in Prozent

Rating

A

Scorewert

9.877 – 9.999

Risikoquote in Prozent

0,60

Rating

B

Scorewert

9.787 – 9.876

Risikoquote in Prozent

1,49

Rating

C

Scorewert

9.724 – 9.786

Risikoquote in Prozent

2,39

Rating

D

Scorewert

9.621 – 9.723

Risikoquote in Prozent

3,16

Rating

E

Scorewert

9.459 – 9.620

Risikoquote in Prozent

4,66

Rating

F

Scorewert

9.181 – 9.458

Risikoquote in Prozent

7,28

Rating

G

Scorewert

8.607 – 9.180

Risikoquote in Prozent

10,49

Rating

H

Scorewert

7.725 – 8.606

Risikoquote in Prozent

17,76

Rating

I

Scorewert

6.856 – 7.724

Risikoquote in Prozent

28,73

Rating

K

Scorewert

6.094 – 6.855

Risikoquote in Prozent

35,97

Rating

L

Scorewert

4.681 – 6.093

Risikoquote in Prozent

44,97

Rating

M

Scorewert

1 – 4.680

Risikoquote in Prozent

60,59

SCHUFA-Score-Tabelle für Handyanbieter - keine offenen Negativmerkmale

Rating

Scorewert

Risikoquote in Prozent

Rating

N

Scorewert

3.288 – 9.999

Risikoquote in Prozent

50,37

Rating

O

Scorewert

231 – 3.287

Risikoquote in Prozent

88,15

Rating

P

Scorewert

1 – 230

Risikoquote in Prozent

99,34

SCHUFA-Score-Tabelle für Handyanbieter - mit offenen Negativmerkmale

Quelle: SCHUFA.de

Für welche Branchen gibt es spezifische SCHUFA-Scores?

Es gibt verschiedene branchenspezifische SCHUFA-Score-Modelle zur Berechnung von Bonitätsscores für:

Banken

Sparkassen

Genossenschaftsbanken

Telekommunikation

Handel

Versandhandel/E-Commerce

Es handelt sich hier um die dritte Generation von SCHUFA-Branchenscores. Seit 2016 ist diese im Einsatz ist. Der mit Abstand wichtigste Score ist natürlich der Bankenscore.

Alle Score-Modelle sind mit Blick auf eine hohe Prognosegüte für die Bedürfnisse der jeweiligen Branche entwickelt worden.

Next Generation Scoring ersetzt die Branchenscores in Zukunft.

Im Moment gibt es wieder eine Scorerevulotion bei der SCHUFA: Next Generation Scoring. Schon 2024 begonnen, erhält der neue Score bei immer mehr Partnern Einzug. Bis spätestens 2027 soll das neue System flächendeckend im Einsatz sein.

Wichtige Merkmale von NGS

Vereinheitlichung: Es wird einen einheitlichen Score für alle Branchen geben, was die Nachvollziehbarkeit vereinfachen soll.

Hohe Prognosegüte: Der neue Score soll weiterhin eine sehr hohe Qualität bei der Vorhersage der Kreditwürdigkeit haben.

Transparenz und Erklärbarkeit: Der Score soll verständlicher werden. Unternehmen, die den neuen Score verwenden, erfüllen zudem höhere Transparenzstandards.

Simulation durch Verbraucher: Verbraucher sollen zukünftig die Möglichkeit haben, über ein "Datencockpit" (auch bei bonify) zu simulieren, wie sich verschiedene Finanzentscheidungen (z.B. eine neue Kreditkarte oder ein Ratenkredit) auf ihren Score auswirken.

Der SCHUFA-Orientierungswert

Nicht in der Selbstauksunft, aber in der SCHUFA-BonitätsAuskunft findest du den SCHUFA-Orientierungswert.

Er zeigt dir ebenfalls eine Aussage über deine Bonität und wird zum Zeitpunkt der Erstellung deiner BonitätsAuskunft ermittelt.

Hier gilt ausnahmsweise: Je geringer der Wert, desto höher die Wahrscheinlichkeit, dass du deinen Zahlungsverpflichtungen nachkommen wirst.

Das geringste Risiko besteht bei einem Wert von 100, das höchste bei 600. Die Skala reicht also von 100 bis 600.

Auch wenn keine Zahlungsstörungen über dich vorliegen, kann ein Risiko bestehen. Denn die Höhe des Risikos hängt daran, wie häufig Zahlungen in deiner Vergleichsgruppe in der Vergangenheit ausgefallen sind.

SCHUFA-Orientierungswert-Tabelle

SCHUFA-Orientierungswert

Bedeutung

SCHUFA-Orientierungswert

100 bis 199

Bedeutung

Keine Informationen zu Zahlungsstörungen. Es besteht ein geringes Risiko, dass Zahlungsschwierigkeiten auftreten.

SCHUFA-Orientierungswert

200 bis 299

Bedeutung

Keine Informationen zu Zahlungsstörungen. Es besteht ein leicht erhöhtes Risiko, dass Zahlungsschwierigkeiten auftreten.

SCHUFA-Orientierungswert

300 bis 499

Bedeutung

Keine Informationen zu Zahlungsstörungen. Es besteht ein stark erhöhtes Risiko, dass Zahlungsschwierigkeiten auftreten.

SCHUFA-Orientierungswert

500

Bedeutung

Es liegen Informationen zu Zahlungsstörungen vor.

SCHUFA-Orientierungswert

600

Bedeutung

Es liegen Informationen aus öffentlichen Schuldverzeichnissen vor (z. B. über Insolvenzverfahren).

Bedeutung des SCHUFA-Orientierungswertes in deiner BonitätsAuskunft

Tipp: Wenn du mehr über Vergleichsgruppen und SCHUFA-Scoring erfahren möchtest, solltest du diesen Artikel zum SCHUFA-Score lesen.

Welcher SCHUFA-Score ist gut?

Du wirst dich beim Blick auf den Scorewert in der SCHUFA-Tabelle vielleicht etwas fragen, wie: Ist der SCHUFA-Score 95 gut oder schlecht? Darauf gibt es keine pauschale Antwort.

Grundsätzlich gilt: Je höher dein Bonitätsscore, desto besser ist deine Bonität. Es lässt sich aber nicht sagen, welchen Score du mindestens brauchst, um beispielsweise einen DSL-Vertrag mit einem bestimmten Anbieter abschließen zu können.

Jedes Unternehmen legt seine eigenen Maßstäbe fest, anhand deren es zu einem Vertragsabschluss kommt. Reicht für das Telekommunikationsunternehmen X vielleicht schon ein Rating von C, setzt Unternehmen Y möglicherweise ein A oder B voraus.

Eine gute Bonität erhöht aber definitiv deine Chancen, dass ein Vertrag zustande kommt. Außerdem sind auch die Konditionen des Vertrages von deinem SCHUFA-Score abhängig. Im Falle eines Kredites heißt das, dass eine gute Bonität und eine gute finanzielle Situation einen positiven Einfluss auf die Zinsen und die Tilgungsraten haben können.

Die Scoreklasse "Gut" sagt ein SCHUFA-Score ab 93,54% ist ein guter Wert. Die Risikobewertung legt nahe, dass ein Score ab 95% gut ist. Dabei ist es eigentlich branchenspezifisch zu betrachten. Ist 90% für den Mobilfunkvertrag vielleicht gut, für den Kredit vielleicht nicht mehr?

Wie kommt der SCHUFA-Score zustande?

Der SCHUFA-Score und auch die Bonitätsscores anderer Auskunfteien werden anhand mathematisch-statistischer Verfahren berechnet (Bonitäts- oder Kreditscoring), die der Geheimhaltung unterliegen. Wie die einzelnen Faktoren gewichtet werden, ist nicht bekannt. Wir können also auch nicht sagen, wie genau es funktioniert. Aber einiges ist bekannt.

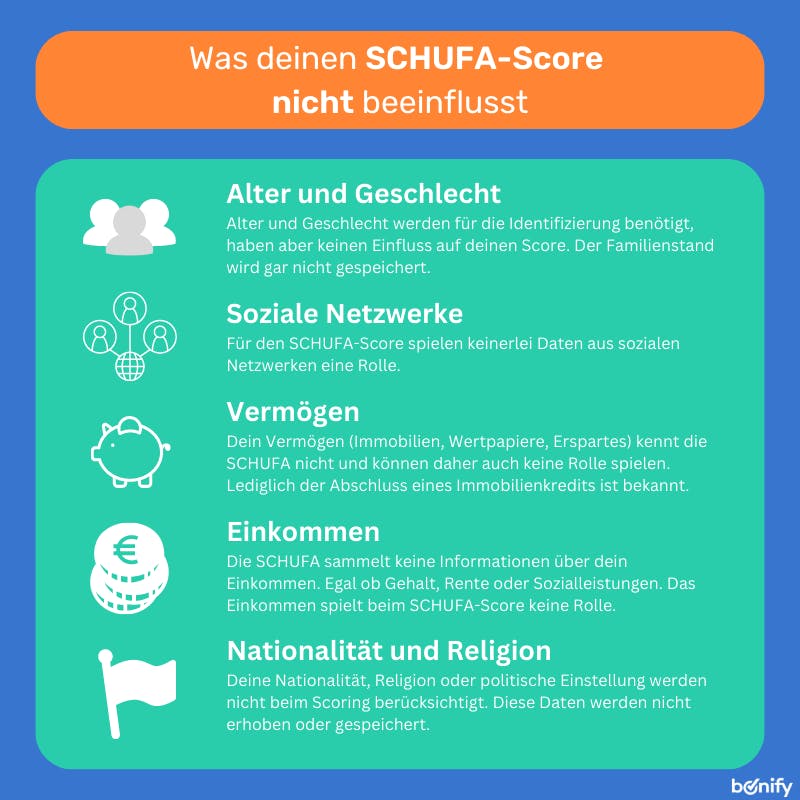

Generell sind folgende Daten für deinen SCHUFA-Score relevant:

Personendaten: Name, Vorname, Geburtsdatum, Geschlecht, Adressen (für die Identifizierung)

Zahlungserfahrungen: Zahlungsunregelmäßigkeiten und auch positive Merkmale, wie die erfolgreiche und pünktliche Rückzahlung eines Kredites oder einer Kreditkarte

Inkassodaten: Nicht beglichene Rechnungen, die einem Inkassounternehmen übergeben wurden

Gerichtsdaten: Sogenannte harte Negativmerkmale wie “Nichtabgabe der Vermögensauskunft“, “Gläubigerbefriedung ausgeschlossen“ oder “Gläubigerbefriedung nach einem Monat nicht nachgewiesen“

Insolvenzverfahren

Bestehende Kreditverpflichtungen: laufende Kredite/ Kreditkarten/ Konten

Dabei wirken sich positive Zahlungserfahrungen (Positivmerkmal) auch positiv auf deinen Score aus. Während sich Insolvenzverfahren oder Inkassodaten natürlich negativ auf den Score auswirken.

Spielt mein Einkommen für meinen SCHUFA-Score eine Rolle?

Nein. Weder dein Einkommen noch Informationen zu deinem Arbeitgeber fließen in die Berechnung deines SCHUFA-Scores ein. Ebenso wenig dürfen Familienstand oder Konfession von den Auskunfteien gespeichert oder in die Berechnung einbezogen werden. Diese Informationen sind kein Bestandteil deiner SCHUFA-Daten.

Aber: Solltest du vorhaben, einen Kredit aufzunehmen, prüft jede Bank neben deinem SCHUFA-Score zusätzlich deine finanzielle Situation. In diesem Fall werden dann Einkommenssituation, Ersparnisse und Co. wichtig. Banken ermitteln also noch einmal eigene Werte, um deine finanzielle Gesundheit und somit deine Fähigkeit zur Tilgung eines Kredites einschätzen zu können.

Mit der bonify-FinFitness kannst du selbst deine finanzielle Fitness kennenlernen. Der von uns ermittelte Wert wird anhand deines Haushaltsüberschusses, deiner Ersparnisse, eventuell vorhandener Rücklastschriften und deines Arbeitsverhältnisses berechnet. Also ähnlich, wie die Banken das machen.

Die Score-Tabelle von Boniversum

Genau wie die SCHUFA ermittelt auch Boniversum branchenspezifische Tabellen für E-Commerce und den Versandhandel, Versicherungen, Banken und Co. Die Auskunftei Boniversum bezeichnet ihre Scores auch als Bonitätsindex. Dieser wird in ganzen Zahlen ausgedrückt. Die Rückzahlungswahrscheinlichkeit wird in Prozent ausgedrückt. Auch bei dieser Auskunftei gilt: je höher der Score, desto besser.

Scorewert

Wahrscheinlichkeit der Rückzahlung in Prozent

Scorewert

994 – 1079

Wahrscheinlichkeit der Rückzahlung in Prozent

98,67

Scorewert

979 – 993

Wahrscheinlichkeit der Rückzahlung in Prozent

97,74

Scorewert

966 – 978

Wahrscheinlichkeit der Rückzahlung in Prozent

96,98

Scorewert

954 – 965

Wahrscheinlichkeit der Rückzahlung in Prozent

96,67

Scorewert

942 – 953

Wahrscheinlichkeit der Rückzahlung in Prozent

96,2

Scorewert

926 – 941

Wahrscheinlichkeit der Rückzahlung in Prozent

94,76

Scorewert

904 – 925

Wahrscheinlichkeit der Rückzahlung in Prozent

90,6

Scorewert

862 – 903

Wahrscheinlichkeit der Rückzahlung in Prozent

89,69

Scorewert

820 – 861

Wahrscheinlichkeit der Rückzahlung in Prozent

80,41

Scorewert

562 – 819

Wahrscheinlichkeit der Rückzahlung in Prozent

74,33

Scorewert

280 – 561

Wahrscheinlichkeit der Rückzahlung in Prozent

68,16

Scorewert

1 – 279

Wahrscheinlichkeit der Rückzahlung in Prozent

61,78

Scorewert

0

Wahrscheinlichkeit der Rückzahlung in Prozent

Nicht anwendbar

Die Score-Tabelle von Creditreform Boniversum

Von der Bewertung deiner Bonität hängt letztlich viel ab. Eine gute Bonität eröffnet dir viele Möglichkeiten und bietet Sparpotenzial bei Krediten. Darum ist es wichtig, dass du regelmäßig deinen Bonitätsscore überprüfst.