Auto finanzieren: Tipps und Tricks zur Autofinanzierung

Du möchtest eine Auto finanzieren? Dann haben wir ein paar Tipps für dich, wie du die passende und günstigste Autofinanzierung finden kannst. So kannst du beim Autokauf bares Geld sparen!

Du willst dir endlich dein eigenes Auto finanzieren? Bist dir aber nicht ganz sicher, ob du es dir leisten kannst? Oder du weißt nicht wirklich, welche Art der Autofinanzierung für dich am besten geeignet ist? Dann helfen dir diese Tipps und Tricks, die du bei der Finanzierung deines Traumautos beachten solltest! Am Ende weißt du, welche Summe du für dein neues Auto ausgeben kannst und wie du sie bekommst.

Wenn du auf der Suche nach Finanzierungsmöglichkeiten bist, dann kannst du dich bei bonify kostenlos anmelden und von Finanzierungsangeboten profitieren, die auf deine persönliche Bonität und auf dich perfekt abgestimmt sind.

Bevor wir mit den Tipps loslegen, hier kannst du Autokredite zur Finanzierung vergleichen:

1. Vor dem Finanzieren eines Autos: Erstelle dir einen Finanzplan!

Bevor du dir dein Traumauto und die passende Finanzierung aussuchst, solltest du deine aktuelle Finanzlage genauer unter die Lupe nehmen! Denn ein Auto ist eine hohe monatliche Belastung für deinen Geldbeutel. Erstelle dir einen detaillierten Finanzplan, der alle Einnahmen und Ausgaben der letzten Monate mitberücksichtigt. Zusätzlich solltest du immer einen Notgroschen für überraschende Ausgaben mit einplanen!

Nun kannst du sehen, was am Ende des Monats von deinem Einkommen abzüglich aller Ausgaben übrig bleibt. Das Ergebnis, ist die Summe, mit der du dein zukünftiges Auto finanzieren kannst. Jetzt kannst du schon fast entscheiden, wie viel Auto du für dein Geld bekommst. Also ob du einen Neuwagen finanzieren kannst, oder du eher gebrauchtes Auto ins Auge fassen solltest.

Tipp: bonify kann dir dabei helfen, deine Finanzen im Überblick zu behalten! Hier hast du die Möglichkeit, all deine Konten mit dem bonify-Nutzerkonto zu verknüpfen. Deine Einnahmen und Ausgaben werden automatisch kategorisiert und visualisiert. Zusätzlich kannst du dir Konto-Alerts einrichten, die dich über Kontobewegungen und -limits auf dem Laufenden halten. Außerdem findest du bei bonify auch Angebote zur Finanzierung deines Autos.

2. Setz dir ein Limit

Noch bevor du ein Autohaus besuchst oder in den Online-Portalen stöberst, setz dir ein Limit. Bestimme im ersten Schritt immer, wie viel du für ein Auto ausgeben möchtest und welche monatliche Rate du stemmen kannst. Ein festes Budget bewahrt dich vor vermeintlich attraktiven Angeboten, die den Wagen und damit den Autokredit unnötig teuer machen. Vor einer Entscheidung für den Autokredit solltest du die verschiedenen Möglichkeiten sorgfältig vergleichen.

3. Vergiss nicht die Neben- und Instandhaltungskosten!

Du hast einen Finanzplan? Dann solltest du nicht nur darauf achten, dass du für den Kaufpreis aufkommen kannst, sondern auch wie hoch die Neben- und Instandhaltungskosten sind. Diese solltest du in jedem Fall in deinen Finanzplan berücksichtigen. Ebenso kann diese Rechnung deine Entscheidung über die Finanzierungsmöglichkeit mit beeinflussen!

Gebrauchte Autos sind dabei in der Regel etwas teurer, als die Neuwagen. Seien es notwendige Verschleißreparaturen, oder der durstigere ältere Motor und die höheren Benzinkosten. Neuere gebrauchte stehen vielleicht kurz vor einem wichtigen Service-Termin.

Größere Autos die als Neuwagen teurer sind, kosten in der Regel auch mehr bei Reparaturen. Auch kostet die Reparatur eines Mercedes oder BMWs mehr, also die eines Opels oder Hyundais. Größere Motoren und hoher Verbrauch erhöhen die Steuern deines Fahrzeugs. Auch bei der KFZ-Versicherungen kannst du sparen und du solltest die vorher Vergleichen, dann kannst du sie in den Finanzplan mit aufnehmen.

Nützliche Links:

4. Gebrauchtes Auto oder Neuwagen finanzieren?

Nachdem du herausgefunden hast, wie viel Geld du am Ende des Monats übrig hast, solltest du dir darüber im Klaren sein, ob du einen Gebraucht- oder einen Neuwagen bevorzugst. Hierbei solltest du mehrere Aspekte beachten:

Wie viel kannst bzw. willst du ausgeben?

Wofür wirst du das Auto nutzen?

Wie lange willst du das Auto nutzen?

Was ist dir besonders wichtig am Auto?

Mache dir eine Prioritätenliste. Diese kann dir dabei helfen die richtige Entscheidung zu fällen! Du weist ja schon, dass für ältere Gebrauchtwagen höhere Instandhaltungskosten anfallen können! Kritisch sind oft Autos im Alter von 10 Jahren, oder mit einem Kilometerstand um 100.000, denn hier Fallen nun größere Reparaturen an, wie etwa der Zahnriemen usw.

Wenn du einen neuen Wagen finanzieren möchtest, dann solltest du vielleicht an die Zukunft denken. Elektromobilität wird gefördert, nicht nur reine Elektroautos, sondern auch PlugIn Hybride. E-Autos bekommen eine Förderung bis zu 9000 Euro, Plug-in-Hybride erhalten noch eine Förderung bis zu 6750 Euro. Plug-in-Hybride werden allerdings nur gefördert, wenn sie ab 2022 eine Mindestreichweite von 60 Kilometer, ab 2025 von mindestens 80 Kilometer haben. Übrigens: Auch junge gebrauchte werden unter bestimmten Umständen noch gefördert.

5. Bar zahlen oder einen Kredit aufnehmen?

Hast du schon etwas angespart oder startest du bei null? Hier gibt es nun mehrere Möglichkeiten.

(1) Du hast keine Rücklagen:

Du hast ausgerechnet, dass du von nun an eine bestimmte Summe im Monat sparen kannst, ein Kredit ist dir aber zu riskant und so eilig hast du es dann auch nicht. Nun hast du die Möglichkeit, auf dein Traumauto zu sparen und dieses am Ende bar zu bezahlen. Hier steigt die Möglichkeit hoher Rabatte, dank der Barzahlung.

Du hast zwar keine Rücklagen, kannst aber auch nicht warten, endlich dein eigenes Auto zu haben? Dann ist vermutlich eine Autofinanzierung für dich das richtige! Hierfür kannst du eine 100-Prozent-Finanzierung z. B. in Form eines Ratenkredites nutzen.

(2) Du hast Rücklagen:

Du hast schon etwas angespart und entscheidest dich dazu, bis zur KFZ-Finanzierung noch etwas zu warten. Dann solltest du das restliche Geld, bis zum Kaufpreis, auch noch zusammensparen!

Du hast schon etwas angespart, willst aber nicht warten, bis du das gesamte Geld zusammen hast? Dann ist für dich eine Autofinanzierung ideal! Hier kommt z.B. für dich die Drei-Wege-Finanzierung, der Autokredit oder ein Ratenkredit infrage.

6. In der Flaute kaufen

Hast du die Möglichkeit, den Zeitpunkt für den Kauf eines neuen Autos zu bestimmen, entscheide dich für die Sommermonate. Viele Menschen sind in dieser Zeit im Urlaub, nutzen öffentliche Verkehrsmittel oder Fahrräder. In den Autohäusern gibt es zu dieser Zeit Aktionsangebote, und auch die Zinsen sind oft günstig. Wenn du im Winter ein Auto finanzieren möchtest, musst du mit höheren Preisen und steigenden Zinsen rechnen.

7. Die richtige Autofinanzierung wählen: Möglichkeiten mit Vor- und Nachteilen

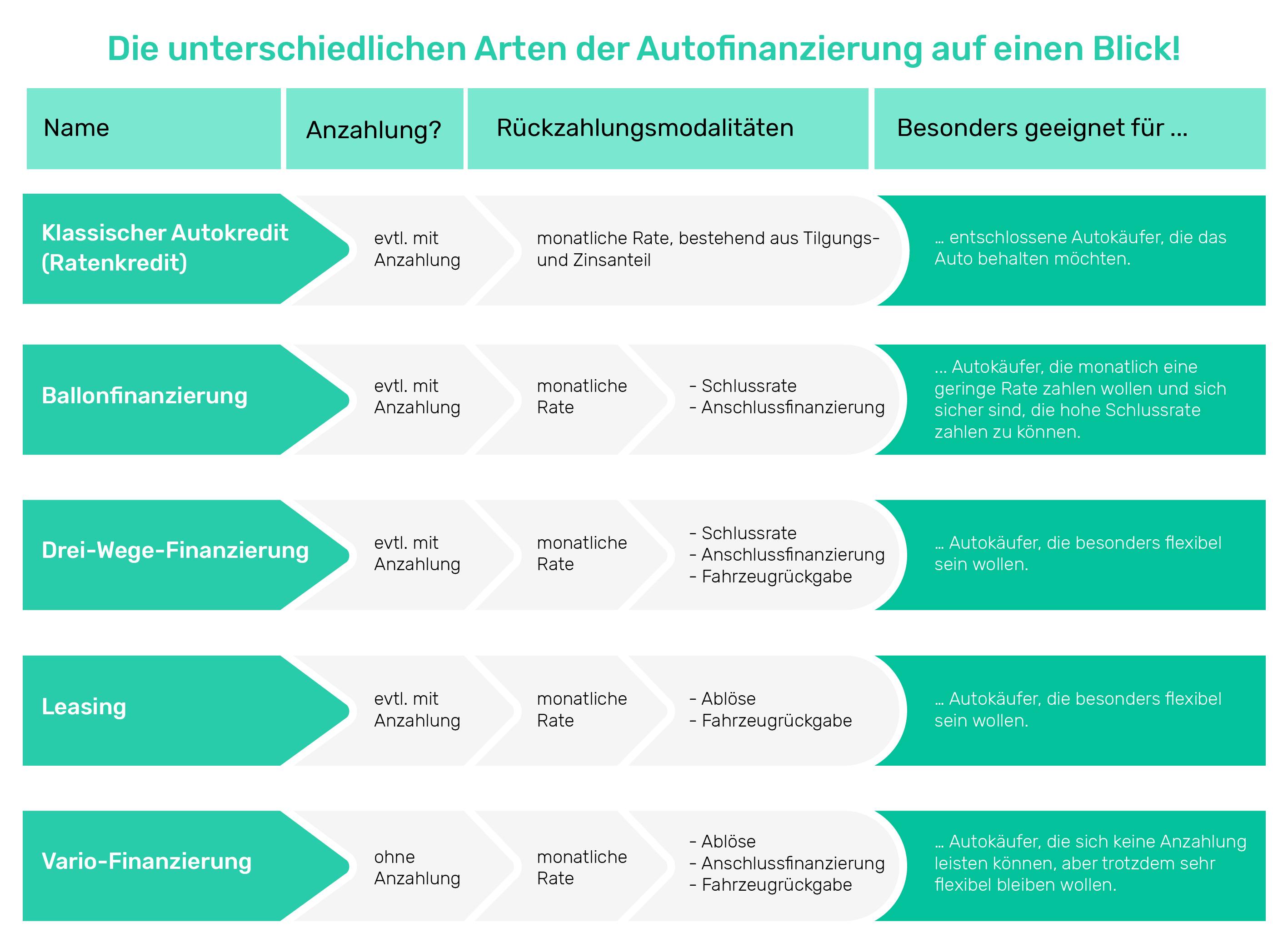

Wie kann man überhaupt ein Auto finanzieren? Hier gibt es diverse Möglichkeiten. Wir haben dir die wichtigsten aufgeschrieben und die Vorteile und Nachteile für dich zusammengefasst. Die Besonderheiten und speziellen Eigenschaften der Finanzierung folgt in einer übersichtlichen und leicht verständlichen Grafik, die dich bei der Wahl der passenden Finanzierung unterstützt.

Mobilitätspakete

Diese Finanzierungsvariante ist nur für gewerblich tätige Personen im Mindestalter von 23 Jahren interessant. Das Mobilitätspaket wird auch als Rundum-sorglos-Paket bezeichnet, da alle zusätzlichen Kosten, wie Werkstattbesuche und Versicherungen, bereits in den monatlichen Raten enthalten sind.

Drei-Wege-Finanzierung

Diese Drei-Wege-Finanzierung ist optimal für Unentschlossene. Du musst eine Anzahlung in einer flexiblen Höhe tätigen. 30-50 Prozent des Kaufpreises werden erst am Ende mit der Schlussrate fällig. Die Differenz wird in monatlichen Raten bezahlt.

Ist die Schlussrate fällig, kannst du dich entscheiden, ob du das Auto behalten oder zurückgeben möchtest. Willst du das Auto behalten, musst du nun die Schlussrate zahlen. Entscheidest du dich dazu, das Auto nicht zu behalten, kannst du es zurückgeben und zahlst die hohe Schlussrate nicht!

Ratenkredit

Einen Ratenkredit bekommst du bei der Bank, allerdings gehört er so nicht zur klassischen Finanzierung, ist aber ideal für die entschlossenen Autokäufer mit guter Bonität. Der Ratenkredit funktioniert mit Anzahlung oder aber auch als 100-Prozent-Finanzierung. Nun kommen monatliche Ratenzahlungen auf dich zu, die sich aus einem Tilgungsanteil, wie aus Zinszahlungen zusammensetzen. Du kannst verschiedene Ratenkredite vergleichen, vielleicht lohnt es sich für dich.

Barzahlung

Mit deinem gesparten oder dem aufgenommenen Ratenkredit kannst du beim Händler als Barzahler auftreten und eventuell einen Rabatt herausschlagen. Jedoch haben viele Händler hier gar keinen Spielraum. Der Vorteil von 20 % Ersparnis als Barzahler ist oft nicht realisierbar. Also frage vorher, ob du einen Rabatt bekommst, wenn du in Bar zahlen würdest.

Autokredit

Zusätzlich solltest du dich bei Banken über Ratenkredite informieren, die auf Autofinanzierungen perfekt zugeschnitten sind - dem klassischen Autokredit. Es handelt sich um einen Kredit mit einem festen Verwendungszweck, dem Autokauf. Bei einem solchen Autokredit hinterlegst du, wie bei einem Immobilienkredit, dein Auto als Sicherheit für den Kredit. Daher hat ein Autokredit vergleichsweise günstige Konditionen ohne versteckte Kosten. Das wird dazu führen, dass du weniger Zinsen zahlen musst. So wird der klassische Autokredit günstiger, als ein Ratenkredit. Und sogar hier kannst du durch einen Vergleich der Angebote noch sparen.

Finanzieren beim Händler

Auch Autohändler bieten Finanzierungsmöglichkeiten an. So vermittelt dir der Händler nicht nur ein Auto, sondern noch den passenden Kredit für die Finanzierung. Eine Win-win-Situation für ihn, es muss aber keine für dich sein. Der Autohändler bekommt eine Provision für den vermittelten Kredit und diese wird oft an dich weitergegeben. Bei Fragen zum Kredit sollte dir auch klar sein, du bist in der Regel in keiner Bank, sondern sprichst mit einem Autoprofi. Ein Vorteil hat es natürlich, die Finanzierung passiert direkt vor Ort beim Kauf und geht recht schnell über die Bühne.

Leasing

Das Leasing ist lediglich für Gewerbe, also genauer für bilanzierungspflichtige Unternehmen sinnvoll. Denn Leasingraten lassen sich als Betriebsausgaben geltend machen.

Für Privat ist es eigentlich nur dann sinnvoll, wenn du alle 12 oder 24 Monate ein neues Auto möchtest. Hier kaufst du nicht das Auto, sondern "mietest" es nur. Du bezahlst also die Nutzung des KFZ. Die monatlichen Raten decken den Wertverlust, also die Differenz zwischen Neupreis und Gebrauchtwagenwert, ab.

Ballonfinanzierung

Die Ballonfinanzierung ist eine Art Autokredit mit Schlussrate. Bei der Ballonfinanzierung zahlst du zuerst verhältnismäßig schmale Raten, doch an Ende kommt der Hammer in Form der "Ballonsumme". Diese Summe ist erheblich größer, nicht selten beträgt sie mehr als die Hälfte der Gesamtkosten. Diese Ballonsumme musst du dann bezahlen, entweder über eine erneute Finanzierung oder von deinem Erspartem. Kannst du die Summe nicht aufbringen, dann bleibt dir vermutlich nur der Verkauf des Autos. Bleibt die Frage, ob das Auto am Ende noch den Wert der Ballonsumme hat.

Vario Finanzierung

Die neuste Art der Neuwagen-Finanzierung ist die Vario-Finanzierung. Sie verbindet das Leasing mit den Aspekten der klassischen Autofinanzierung. Du finanzierst deinen Neuwagen und zahlst so ebenfalls eine monatliche Rate. Am Ende der Laufzeit hast du unterschiedliche Möglichkeiten mit dem Fahrzeug umzugehen.

Bis zum Schluss kannst du dir alles offenhalten, auch die Rückgabe des Fahrzeugs. Du kannst das Auto am Ende der Laufzeit auch kaufen, oder weiterfinanzieren und einfach zurückgeben. Eine Anzahlung ist in der Regel nicht erforderlich.

Grafik: Unterschiedliche Arten der Finanzierung im Überblick

Du kannst die verschiedenen Finanzierungsmöglichkeiten vergleichen und zusätzlich den Autohändler fragen. Denn auch der wird dir eine Finanzierung anbieten können. Du möchtest dich über diese Finanzierungsmöglichkeiten im Detail informieren? Dann empfehlen wir dir folgenden Artikel: Das sind deine Möglichkeiten zur Autofinanzierung!

8. Das Auto richtig versichern

Viele Banken verlangen die Papiere deines Autos und den Nachweis einer Versicherung als Sicherheit. Falls der Versicherungsschutz in deinem Finanzierungsmodell nicht bereits enthalten ist, musst du mindestens eine Kfz-Haftpflichtversicherung abschließen – sonst kannst du das Fahrzeug nicht zulassen. Es ist sogar noch besser, wenn du dich zusätzlich für eine Voll- oder Teilkaskoversicherung entscheidest. Auf diese Weise bist du optimal für den Fall der Fälle abgesichert. Bei einem Leasingvertrag ist die Vollkasko ohnehin verpflichtend.

Daher gilt: Verzichte während der Finanzierungsdauer nicht auf eine angemessene Versicherung für dein Fahrzeug, um Kosten zu sparen. Im Schadensfall kann es sonst teuer werden. Wenn der Restwert deines Autos hoch ist, ist die Wahl einer Vollkasko sinnvoll. Andernfalls könntest du im Schadensfall ohne Auto dastehen und einen weiteren Kredit benötigen. Eine kostengünstige und verlässliche Autoversicherung ist daher in jedem Fall wichtig.

Doch wie findest du einen passenden Versicherer?

Ein Online-Vergleichsportal, die Website des potenziellen Versicherers oder eine persönliche Beratung – es gibt viele Möglichkeiten. Ein Vergleich ist auf jeden Fall ratsam. Bei der Preisbewertung können entsprechende Internetportale hilfreich sein. Jedoch ist Vorsicht geboten: Kein Portal berücksichtigt alle Kfz-Versicherer, und oft handelt es sich um ein eingeschränktes Angebot in Bezug auf die Leistungen. Die Rechner arbeiten auf Provisionsbasis und sind daher nur bedingt unabhängig.

9. Optimiere deine Kfz-Versicherung

Vergleiche die Angebote zur Kfz-Versicherung sorgfältig. Wenn du das Auto nur allein fährst oder die möglichen Fahrer namentlich angeben kannst, gewähren dir viele Anbieter Rabatte. Jeder Euro, den du bei der Versicherungsprämie sparst, steht dir für die Autofinanzierung zur Verfügung. Ein guter Versicherungsschutz muss ebenso wie ein guter Autokredit nicht teuer sein.

10. Finanziere nicht zu lange

Bei Neuwagen sind in den ersten drei Jahren nur geringe Kosten für Wartungs- und Reparaturarbeiten zu erwarten. Ab dem fünften Jahr steigt hingegen das Risiko für hohe Werkstattkosten. Wenn du dich also für eine Finanzierung über einen längeren Zeitraum entscheidest, solltest du grundsätzlich anfallende Reparaturkosten mit einkalkulieren.

11. Prüfe deine Bonität, bevor du dich auf einen Kredit bewirbst!

Entscheidest du dich für einen Kredit, solltest du immer im Vorfeld deine Bonität prüfen! Deine Bonität bewertet deine Kreditwürdigkeit, also wie zuverlässig du deinen Zahlungsverpflichtungen nachgekommen bist. Hast du eine gute Bonität, erhöht das deine Chancen, dass du eine Zusage für deinen Kredit zur Autofinanzierung erhältst!

Ebenso beeinflusst die Bonität die Höhe der Konditionen. Wenn du eine gute Bonität hast, zahlst du einen geringeren Zinssatz und kannst so viel Geld sparen! Hast du allerdings eine schlechte Bonität, ist das oft mit höheren Zinszahlungen verbunden. Im Extremfall kann es sogar sein, dass du für einen Kredit, mit dem du dein Auto finanzieren wolltest, abgelehnt wirst.

Warum du deine Bonität vor der Finanzierung kennen solltest

Rund ein Drittel der Bonitätsinformationen sind falsch und es ist nur schwer möglich, mit negativen Einträgen und schlechter Bonität ein Auto zu finanzieren.

Beispiel: Wenn du bei der Schufa einen (vielleicht falschen) Eintrag hast und du versuchst ein Auto trotz des Schufa-Eintrags zu finanzieren, werden, fallen die Angebote vielleicht schlechter aus, als sie sollten. Wenn es ein negativer Eintrag ist, dann kann es sein, dass die Autofinanzierung mit diesem negativen Eintrag abgelehnt wird.

Es ist also gut, wenn du deine Bonität prüfst und Falscheinträge berichtigst. Einen schlechten Bonitätsscore könntest du verbessern, wie das funktioniert, das erfährst du hier: Bonität steigern und Schufa-Score verbessern.

Wie prüfst du deine Bonität?

Zum einen hat jeder Verbraucher gem. Erwägungsgrund 63 der DSGVO das Recht auf mehrere kostenlose Selbstauskünfte pro Jahr. Hierfür musst du dich schriftlich an die Auskunfteien wenden. Nun kann es einige Wochen dauern, bis du deine Selbstauskunft erhältst und deine Bonitätsdaten prüfen kannst.

Zum anderen hast du bei bonify die Möglichkeit, kostenlos eine Auskunft über deine Bonität einzuholen. Die Anmeldung nimmt lediglich 2 Minuten in Anspruch und du kannst online die Daten, die über dich gespeichert werden, einsehen. So kannst du deine Bonität ganz einfach kontrollieren und bei Bedarf direkt korrigieren lassen, sowie Tipps zur Verbesserung zu erhalten.

Neugierig geworden? Dann melde dich jetzt kostenlos bei bonify an! Wir wünschen dir viel Erfolg bei deinem Traum, ein eigenes Auto finanzieren zu können!